اکونومیست در یک گزارش ارزیابی کرد که این منابع صرف «افزایش تابآوری دربرابر شوکهای درآمدی»، «کمکهای بین دولتی در جهت بهبود روابط سیاسی» و «سرمایهگذاری در صنایع کشورهای خارجی برای افزایش تقاضای انرژی» میشود. در این شرایط، برخی از کشورها از تعادل جدید منفعت بیشتری را کسب میکنند و با حصول درآمدهای نفتی توانستهاند مقاصد جدید را شناسایی کنند. ایران نیز در معادلات جدید میتواند با توسعه روابط دیپلماتیک، سهمی از تحولات پترودلارها داشته باشد؛ ضمن اینکه با تحریمزدایی از اقتصاد، درآمدهای نفتی خود را صرف توسعه زیرساختها کند.

در سالهای اخیر مقصد اصلی درآمدهای سرشار کشورهای نفتی شاهد تحولاتی بوده است. پیشتر توافق ناگفتهای میان تولیدکنندگان نفت در خلیج فارس و آمریکا برقرار بود؛ آمریکا به آنها سلاح میداد و در عوض دلارهای نفتی سر از بازارهای مالی آمریکا درمیآوردند. اما امروز آمریکا به جمع تولیدکنندگان نفت پیوسته و رابطه دوطرفه یادشده را دچار تحولاتی کرده است. این تحولات بر روابط دیپلماتیک تاثیر گذاشته و در حال خلق شکل جدیدی از روابط سیاسی است.

در سالهای اخیر، جنگ و تحریم، قیمت انرژی را متاثر ساخته و موجب شده درآمدهای کشورهای تولیدکننده نفت به شکل چشمگیری افزایش یابد. این مساله به عیانتر شدن رویکردهای جدید این دولتهای نفتی کمک شایانی کرده است. مقصد جدید دلارهای نفتی از سوی دولتهای ملی، بانکهای مرکزی و صندوقهای ثروت دولتی تعیین میشود. مقاصد جدید این «پترودلار»ها به صاحبانشان این امکان را میدهد تا در برابر شوکهای درآمدی تابآوری بیشتری داشته باشند، به کشورهای متحد خود کمک کننده و بر نفوذ سیاسی خود بیفزایند و به مشتریان شرقی خود در ساخت صنایعی که تقاضای انرژی از خلیج فارس را تشدید میکنند کمک کنند. به طور کلی پترودلارها در حال طی مسیر جدیدی هستند که به صاحبانشان اجازه میدهد اهداف استراتژیک خود را دنبال کنند. با این حال این مساله خبری ناگوار برای غرب است؛ چرا که شفافیت موجود در حال جابهجایی میان این کشورها و شرکتها را از بین میبرد.

عصر جدید دلارهای نفتی

پترودلار در ادبیات اقتصاد سیاسی به درآمدهای حاصل از فروش نفت کشورهای خاورمیانهای گفته میشود که برای سرمایهگذاری به کشورهای غربی بازگشتهاند. این چرخه از یک پیوند سیاسی نشات میگرفت؛ آمریکا به عربستان و دیگر کشورهای عربی خدمات نظامی ارائه میداد و از آن سو، کشورهای صادرکننده نفت مازاد درآمد خود را صرف سرمایهگذاری در بازار داراییهای آمریکا میکردند. بااینحال در سالهای اخیر این روابط دچار تحولاتی شده، چرا که آمریکا خود به یکی از تولیدکنندگان و صادرکنندگان بزرگ بازار نفت تبدیل شده است. این موضوع موجب شده تا پترودلارهای کشورهای نفتی مقصد جدیدی داشته باشند.

در سالهای اخیر و با تلاطمهای جدید بازار انرژی، مانند پاندمی کرونا و جنگ روسیه و اوکراین این تغییر ریل دلارهای نفتی بیش از پیش خود را نمایان کرده است. تلاش کشورهای عربی برای عادیسازی روابط خود با اسرائیل و نزدیکتر شدن به چین را میتوان در همین راستا درک کرد. از سوی دیگر به نظر میرسد کشورهای عربی تولیدکننده احساس میکنند در رابطه خود با آمریکا میتوانند کمتر محتاط باشند و این موضوع خود را در تصمیم دوم آوریل اوپک، مبنی بر کاهش 4میلیون بشکهای نفت نشان داد. به همین صورت آنها در استفاده از کوه پول نقد خود احساس آزادی بیشتری میکنند.

کوه پول کجا میرود؟

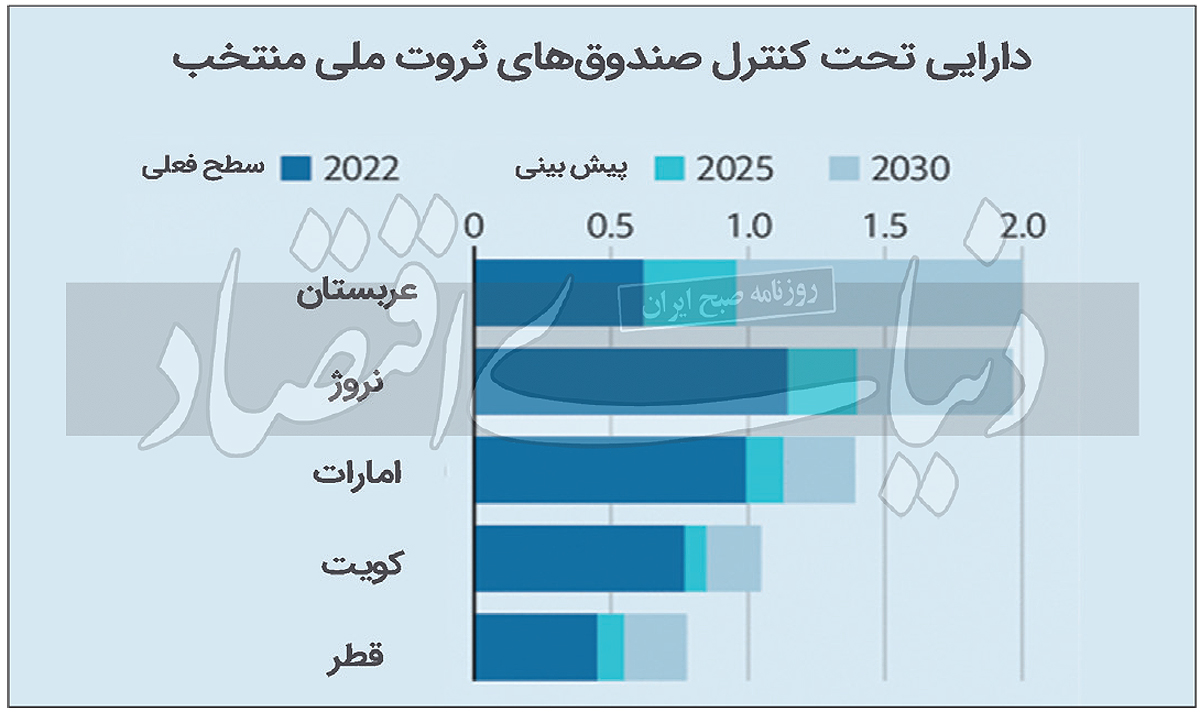

برآوردها حاکی از آن است که مازاد حساب جاری کشورهای نفتی حاشیه خلیج فارس به بیش از 600 میلیارد دلار میرسد. بدون شک این ارقام سرمایهگذاری خواهد شد اما اینکه آنها به کدام سو خواهند رفت موضوع مورد بررسی در این گزارش است. آنچه مسلم است سهم سرمایهگذاری در غرب از این سرمایهگذاریها در حال کوچکتر شدن است. با این حال منطقه خلیج فارس در بهرهبردن از این ثروت تنها نیست و نروژ نیز در سال 2022 بیش از 160میلیارد دلار درآمد کسب کرد. حتی روسیه تحریمشده نیز با 19درصد افزایش درآمد نفتی مواجه شد. در گذشته عمده درآمدهای نفتی کشورهای عربی خلیجفارس مستقیما به ذخایر ارزی بانکهای مرکزی این کشورها میرفت. عمده این کشورها ارز میخکوب به دلار دارند و از این رو باید در طول دوره رونق و مازاد حساب جاری، ارز مازاد خود را کنار بگذارند یا سرمایهگذاری کنند. اما این بار به نظر میرسد بهرغم افزایش درآمدهای نفتی، ذخایر خارجی بانکهای مرکزی رشد چندانی نمیکند. مداخلات بانکهای مرکزی این کشورها در بازارهای ارز خارجی نیز نادر بوده که نشان میدهد این نهادها مازادی دریافت نمیکنند.

مقصد جدید دلارهای نفتی

درحالی که آمارها نشان میدهد دلارهای نفتی به مقاصد قبلی خود سرازیر نمیشوند این سوال به وجود میآید که مقصد تازه این دلارها کجاست؟ پاسخ کوتاه به این سوال سه مقصد جدید را معرفی میکند. در واقع «دولتهای ملی»، «بانکهای مرکزی» و «صندوقهای ثروت ملی» این مازاد حساب جاری را به منظور «افزایش تابآوری دربرابر شوکهای درآمدی»، «کمکهای بیندولتی در جهت بهبود روابط سیاسی» و «سرمایهگذاری در صنایع کشورهای خارجی به منظور افزایش تقاضای انرژی» خرج میکنند و میتوان این سه مقصد تازه را جایگزین سرمایهگذاری در غرب تلقی کرد. در دورههای قبلی رونق نفتی، بانکهای مرکزی دو کشور بزرگ نفتی جهان، یعنی روسیه و عربستان سعودی، بیشتر داراییها را خریداری میکردند که تحت عنوان ذخایر نامگذاری میشدند. تنها چیزی که این کشورها میخواستند بازدهی پایدار و ریسک پایین بود. اغلب آنها پول نقد را در بانکهای غربی پارک میکردند یا به خرید اوراق قرضه دولتی فوقالعاده امن میپرداختند.

ضربهگیر شوک درآمدی

بازار نفت همیشه به کام کشورهای نفتی نبوده است. در دورههایی که قیمت نفت به دلایل مختلف سقوط میکند، این کشورها با شوک درآمدی مواجه شده و اقتصادهایشان به طور قابل توجهی منقبض میشوند. برای جلوگیری از آسیبهای گسترده، دولتهای کشورهای نفتی حاشیه خلیج فارس در بازههای زمانی قبلی به فروش داراییهای خارجی خود و همچنین دریافت وام از بازارهای سرمایه در غرب روی آوردند. آنها در تلاشند با استفاده از درآمدهای نفتی خود در نقش ضربهگیر درآمدی بهره ببرند.

کمکهای سیاسی

دومین کاربرد جدید دلارهای نفتی این است که کشورهای خلیج فارس به دوستان نیازمندشان کمک میکنند. در اوایل سال 2022، بانک مرکزی مصر، که یک واردکننده بزرگ مواد غذایی به شمار میرود و به دلیل قیمت بالای غلات تحت فشار قرار گرفت، 13 میلیارد دلار سپرده از قطر، عربستان سعودی و امارات دریافت کرد. در سالهای اخیر، عربستان سعودی همچنین به پاکستان اجازه داده است تا پرداخت پول میلیاردها دلار خرید نفت را به تعویق بیندازد. امروزه این بذل و بخششها نسبت به گذشته مشروطتر است. عربستان سعودی که مشتاق بازگشت حداقل مقداری از پول نقد خود است، اخیرا از مصر و پاکستان خواست قبل از کمک بیشتر، اصلاحات اقتصادی را اجرا کنند. برخی از حمایتهای خلیج فارس نیز در ازای سهمبردن در جواهرات دولتی که این کشورهای درگیر دریافت کمک برای فروش قرار میدهند، به دست میآید. کشور دیگر در این زمینه ترکیه است.

پیشتر زمانی که آنکارا تحت فشار قرار میگرفت، برای تزریق اضطراری پول نقد به صندوق بینالمللی پول یا بانکهای اروپایی مراجعه میکرد. در ماههای اخیر، در حالی که تورم فزاینده و زلزله ترکیه را به لبه پرتگاه سوق داده است، این کشورهای حاشیه خلیجفارس هستند که سرنگ تزریق منابع کمکی را در دست گرفتهاند. حمایت آنها اشکال مختلفی دارد. در 6 مارس 2023 عربستان سعودی اعلام کرد 5 میلیارد دلار در بانک مرکزی ترکیه سپردهگذاری خواهد کرد. همچنین براساس برآوردها، قطر و امارات ۱۹میلیارد دلار سوآپ ارزی با این بانک تنظیم کردهاند. از سوی دیگر هر سه کشور عربی نامبرده متعهد شدهاند در حراج آتی اوراق قرضه دولتی ترکیه شرکت کنند.

سرمایهگذاری در غرب آسیا

یکی دیگر از مقاصد تازه سرمایههای کشورهای نفتی حاشیه خلیجفارس، شرق آسیاست. صندوقهای سرمایهگذاری کشورهای عربی خلیج فارس تیمهای تخصصی برای بررسی چین، هند و آسیای جنوب شرقی ایجاد کردهاند. آسیا جایی است که تولیدکنندگان انرژی نفت بیشتری میفروشند؛ بنابراین انگیزه دارند تا در صنایعی سرمایهگذاری کنند که از نفت آنها استفاده کنند. از سوی دیگر، درست هنگامی که دیگران با نگرانی از افزایش تنش با آمریکا از چین برمیگردند، سرمایهگذاران کشورهای عربی جای آنها را میگیرند. رئیس یک غول بازارهای خصوصی میگوید: «مشتریان خلیجفارس ما فرصت بزرگی برای گرفتن فضا از سرمایهگذاران غربی میبینند.»

فرصتها و تهدیدها کدامند؟

آنچه مسلم است تغییر رویکرد صندوقهای سرمایهگذاری کشورهای عربی فروشنده نفت است. امروزه شاهد آن هستیم که این صندوقها علاوه بر انرژی، غذا، حملونقل و دارو به سمت فناوری و انرژیهای تجدیدپذیر نیز حرکت کردهاند. این تغییر رویکردها موجب میشود که در آینده مرز دارایی شخصی خانوادههای حاکم بر این کشورها و دارایی حکومت عملا از بین برود. این مساله مشاهده اینکه این درآمدها به کجا میرود و صرف چه مقاصدی میشود، سختتر میکند. برخلاف صندوق ثروت ملی نروژ اطلاعات این صندوقها به طور شفاف و دقیق بهروز نمیشود. همه اینها خبر بدی برای غرب است.

یک سیستم مالی غیرشفاف میتواند کاربردهای زیادی داشته باشد. صاحبنظران امور مالی بر این باورند که سهمی از درآمدهای نفتی روسیه به بانکهای خلیجفارس سپرده میشود؛ جایی که با دلارهای متعلق به دیگر مشتریان مخلوط شده تا غیرقابلردیابی باشد. همچنین دولتهای نفتی زیرکتر فرصتی را برای کشورهای متزلزل مانند ترکیه ایجاد میکنند تا بدون نیاز به نهادهای تحت رهبری غرب تامین مالی کنند و به آنها درجه آزادی بیشتری میدهد. دو دهه پیش، هنگامیکه صندوقهای سرمایهگذاری دولتی مد شدند، بسیاری در غرب نگران بودند که ممکن است از آنها برای پیگیری برنامههای سیاسی استفاده شود. در آن زمان، چنین نگرانیهایی غیرمنطقی به نظر میرسید؛ اما اکنون منطقیتر به نظر میرسند./ دنیای اقتصاد