بورس اوراقبهادار تهران تاکنون توانسته سطح 6/ 1میلیونواحدی را بهعنوان منطقه حمایتی جدید درنظر بگیرد و حال در آستانه ورود به ابرکانال 7/ 1میلیونواحدی هستیم. در این میان برخی از تکنیکالیستها معتقدند تا پایان سال نماگر اصلی با توجه به همسوشدن با سیگنالهای مثبت از بازارهای جهانی و بهعبارتی چشمانداز مثبت کالاهای اساسی موفق به عبور از قله تاریخی خواهد شد. در نقطه مقابل اما هستند صاحبنظرانی که برای سقف شاخص تا پایان سالجاری محدوده 8/ 1میلیونواحدی را متصورند. این قشر از فعالان بر این باورند که به دلیل تعدد ریسکهای داخلی از جمله رویکار آمدن سیاست تثبیتی نظیر دلار نیما؛ در واقع مانعی در مسیر رشد شرکتها ایجاد شدهاست.

واکاوی بازارهای جهانی

نمایی کلی از وضعیت کامودیتیها در دنیا نشان میدهد، اغلب کالاهای اساسی تا چندی پیش عمدتا در سمت تقاضا با ضعف مواجه بودند، تشدید وضعیت کرونایی چین، اوجگیری نرخ تورم در ایالاتمتحده و ایجاد سیاستهای انقباضی از سوی فدرالرزرو و سایر بانکهای مرکزی اروپایی با بهرهگیری از مکانیزم افزایش نرخ بهره بانکی را میتوان از جمله مواردی درنظر گرفت که باعث تضعیف بخش تقاضا در بازارهای جهانی شدند.

واکنش منفی به موارد مذکور را میتوان از جمله رویکرد معاملهگران فعال در بازار کامودیتیها محسوب کرد. در چنین برههای عمدتا معاملهگران با شناسایی سود، خروج را در دستور کار معاملاتی خود قرار دادند. در ادامه با تغییر موقعیت و همزمان با رفع محدودیتهای کرونایی در کشور چین توام با بازگشایی مرزهای این کشور و از طرفی موفقیت آمریکا در کنترل تورم (بنا بر آخرین آمار منتشرشده، در ماه دسامبر نرخ تورم این کشور در رقم 5/ 6درصد تثبیت شدهاست) کامودیتیها رویخوشی را به سرمایهگذاران در بازارهای جهانی نشاندادند. بازگشت مجدد معاملهگران چینی به عرصه جهانی توام با بهبود چشمانداز معاملاتی کالاهای پایه در پی کاهش نرخ بهره آمریکا موجب تشکیل حجم قابلتوجهی از خریداران در سمت تقاضا برای کالاهای اساسی شد بهنحویکه انعکاس افزایش تحرک این قشر موج جدیدی از افزایش قیمتها را برای کالاهای پایه رقم زد. با اینکه طی روزهای اخیر شاهد نوسانهایی در قیمت فلزات رنگین بودیم اما بهطور کلی هجوم معاملهگران را میتوان در وضعیت کنونی حداقل بهعنوان نقطهای برای پایان ریزش سنگین قیمت محصولات در بازارهای جهانی درنظر گرفت. در عینحال نباید فراموش کرد که بروز ریسکهای ناگهانی از جمله در ابعاد اقتصادی و سیاسی در سطح جهان میتواند مسیر قیمت کالاهای پایه را با تغییراتی همراه کند.

موتور محرک بورس

به هر روی رشد نرخ اسکناس آمریکایی را میتوان بهعنوان محرک اصلی بازار سهام کشور محسوب کرد، بهخصوص در برههای که دلار در بازار آزاد توانست رکوردهای قابلملاحظهای را بهثبت برساند و سیاستگذار در مقابل چارهای جز ارائه مجوز به افزایش قیمت نرخ نیمایی تا محدوده 30هزارتومان را نداشت. در چنین شرایطی کاهش فاصله دلار آزاد با نیمایی موجبشد تا بخشی از پولهای پارکشده در حساب کارگزاریها و یکسری از نقدینگی داغ در سطح جامعه به سمت بورس تهران و فرابورسایران روانه شود. تزریق نقدینگی تازه به جریان معاملات سریعا در نماگرهای بورسی در قالب رشد قیمت سهام شرکتها نمایان شد و در ادامه شاخصهای سهامی توانستند تصویر مطلوبتری از موقعیت شرکتهای فعال در بازار سهام کشور را ترسیم کنند.

هرچند طولی نکشید که با تغییر سکاندار بانکمرکزی و اعلام سیاست تثبیت نرخ ارز نیمایی در رقمی بالغ بر 28هزار و 500تومان به یکباره ترمز افزایش قیمت سهام کشیده شد و سرمایهگذاران بورسی با توجه به افت حاشیه سود شرکتهای فعال در سبد سرمایهگذاری خود متحمل بیشترین زیان از سیاست خلقالساعه جدید شدند. در عینحال پس از چند روز نوسان منفی بهطور مجدد شاخصکل پا در مسیر صعودی گذاشت؛ چراکه بر فعالان اقتصادی پوشیده نبود که بهرهبرداری مجدد تصمیمگیر اقتصادی از سیاستهای تثبیتی شکستخورده، اینبار هم محکوم به شکست خواهد بود. باید توجه داشت که بازار تابع قوانین و مقررات دستوری نیست و طبعا مطابق میل رئیس جدید بانکمرکزی عمل نخواهد کرد؛ در واقع عرضه و تقاضا تعیینکننده نهایی نرخها در بازارهای مالی هستند.

واکنش بورس به اوجگیری کالاهای اساسی

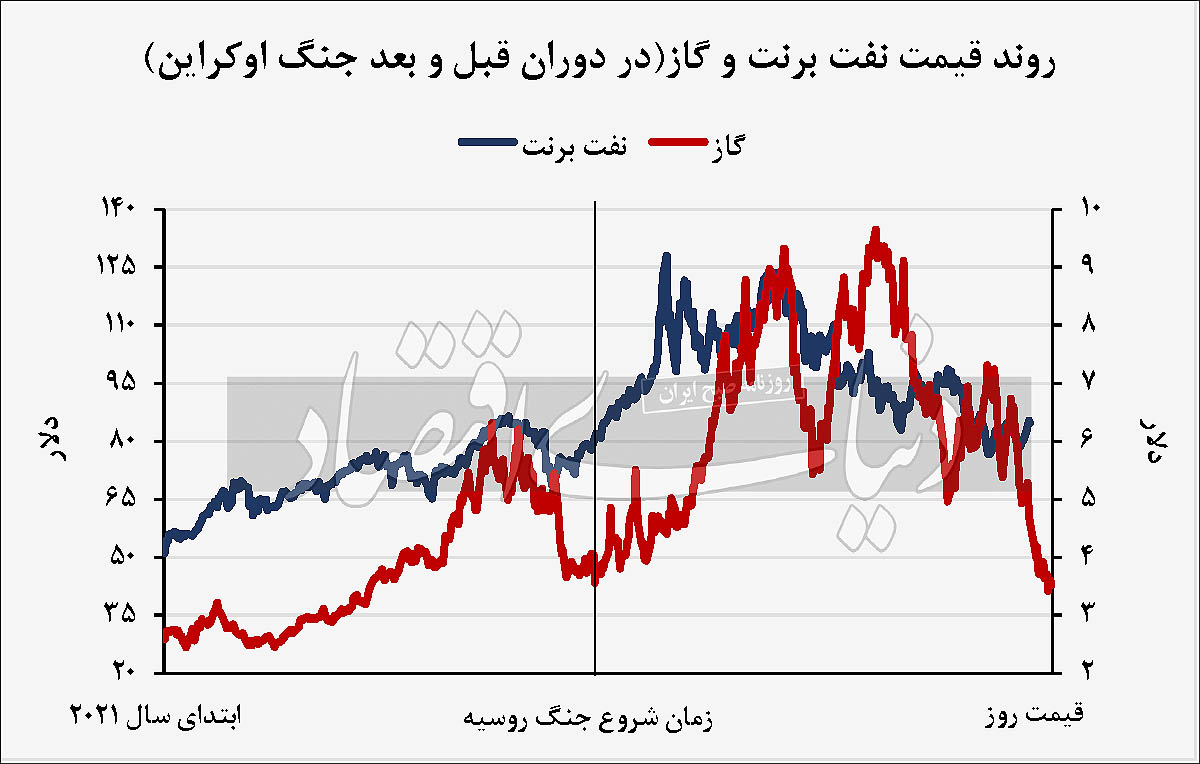

ارزیابی گذشتهنگر اقتصاد در ابعاد جهانی حکایت از این مهم دارد که دقیقا در 5 اسفند سال1400 جنگ میان روسیه و اوکراین شکلگرفت، در چهارم اسفند ماه شاخصکل بورس اوراقبهادار تهران در رقمی بالغ 288/ 1میلیونواحدی قرار داشت. در این برهه تمام بازارهای مالی در سطح جهان هرکدام بهتبع میزان ریسکی که از جنگ متحمل میشدند نسبت به این مهم واکنش نشاندادند. بررسیها نشان میدهد قیمت نفتبرنت پیش از شروع جنگ میان روسیه و اوکراین در سطح 67 دلار قرار داشت. ایجاد محدودیت در این زمینه توام با واکنش هیجانی بازارها باعث شد که در 12 تیر ماه سال1401 شاهد اوجگیری قیمت این کالای استراتژیک در سطح جهان باشیم؛ بهنحوی که نفت به بالاترین قیمت یعنی 139 دلار و 13 سنت به ازای هر بشکه رسید. در این برهه که اغلب بازارهای کالای جهانی روند صعودی شدیدی داشتند، بورس تهران ازاین مهم تاثیر چندانی نپذیرفت. نماگر اصلی توانست تا سطح 502/ 1میلیونواحدی افزایش ارتفاع دهد.

در ادامه اما رفتهرفته راهبرد معاملاتی فعالان در بازارهای جهانی مسیر حرکتی نفت را تغییر داد بهطوری که کاهش وابستگی به نفت روسیه و ایجاد تعادل در حوزه انرژی باعث شد که در نهایت این نرخ کاهشی شود. نفتبرنت روز گذشته در رقم 84 دلار و 65 سنت تثبیت شد. در حوزه گاز نیز شرایط به همین منوال پیگیری شد، نرخ گاز دقیقا در روز آغاز جنگ در رقم 4هزار و 57 سنت قرار داشت و در ادامه همزمان با ایجاد اجماع جهانی از سوی اغلب کشورها از جمله ایالاتمتحده آمریکا و اروپا، روسیه مورد تحریم قرار گرفت؛ متعاقبا نیز این کشور دست از تامین منابع گازی جهان برداشت. این مهم باعث شد که در یکم شهریور ماه سالجاری گاز به لحاظ قیمتی در اوج خود قرار گیرد و رقم 9هزار و 98 سنت را به خود اختصاص دهد. در این تاریخ شاخصکل بورس تهران در رقم 431/ 1میلیونواحدی قرار داشت. دقیقا در چنین برههای بود که کلید واژه «زمستان سخت اروپا» از سوی برخی از سیاستگذاران داخلی مطرح شد. در این میان اروپا پیش از شروع فصل سرمایه اقداماتی را در راستای عبور از بحران انجام داد که به روایت آمار اکنون نرخ گاز تا سطح 3 دلار و 53 سنت افت پیدا کردهاست، یعنی دستیابی به رقمی کمتر از شروع جنگ و بستهشدن مسیر ارسال گاز روسیه به اروپا.

چرایی کم محلی به بازارهای جهانی

آنطور که بهنظر میرسد در برهههای متفاوت شاهد انعکاس رفتار بازارهای جهانی در بورس تهران نبودیم. بهعنوان مثال در اوج کرونا که اغلب بورسهای جهانی پا در مسیر نزول گذاشتند، شاخصکل بورس اوراقبهادار توانست رکوردهای تاریخی را ثبت کند. در مواقعی دیگر نیز همزمان با اوجگیری بورسهای جهانی توام با رشد قیمت کامودیتیها، بازار سهام کشور نزولی شد و به دلایلی همچون تعدد ریسکهای داخلی در بورس تهران و فرابورس ایران، رشد بازارهای جهانی در تالار شیشهای ظهور و بروز پیدا نکرد؛ در واقع وزن ریسکهایی که متشکل از تحریم، قیمتگذاری دستوری، قطعی گاز و برق، بودجه و مواردی دیگر بهحدی بالاست که دیگر جایی برای توجه سرمایهگذاران بهموقعیت مطلوب شرکتها به لحاظ قیمتهای جهانی نخواهد گذاشت. در این میان با نگاهی به سایر بورسهای جهانی درمییابیم که تقریبا معاملهگران هیچ بورسی در دنیا با این میزان از ریسک مواجه نیستند.

به هر ترتیب در شرایط فعلی بازار سهام، بورسبازان نسبت به تورم انتظاری، صعود نرخ کامودیتیها، احتمال تشدید تقاضا برای کامودیتیها در بازارهای جهانی به دلیل کاهش نرخ بهره و مواردی از این قبیل اقدام به جابهجایی سهام در پرتفوی خود میکنند. به اعتقاد کارشناسان بازار سرمایه با توجه به ریزش طولانیمدت بورس تهران از میانه مرداد1399 تاکنون، حال به دلیل برخورداری شرکتها از پتانسیل بنیادی و همسویی با بهبود عملکرد بازارهای جهانی توام با رفع برخی ریسکهای بینالمللی زمان آن شدهاست که شاهد رشد شاخصهای سهامی در تالار سعادتآباد باشیم./ دنیای اقتصاد