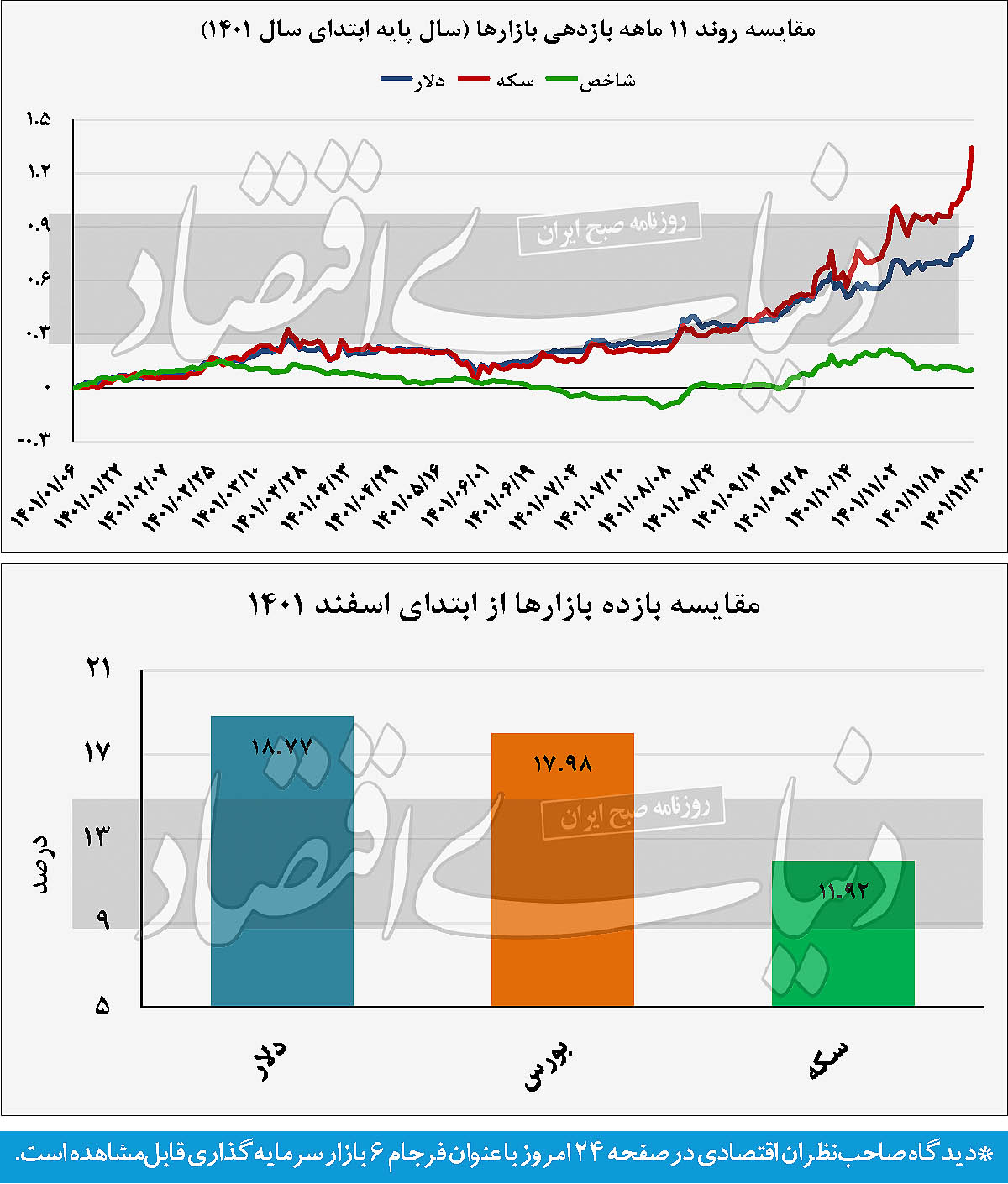

گذشتهنگر بازار سهام از نخستین روز معاملاتی سال1401 تا پایان یازدهمین ماه از سالجاری نیز از کسب بازدهی 15/ 12درصدی بورس تهران حکایت دارد؛ این در حالی است که فقط در 6 روز کاری اسفندماه شاخصکل بورس توانست بهطور مجزا 98/ 17درصد بازدهی به ارمغان آورد؛ در واقع چنین رویدادی میتواند حکایت از بازگشت اقبال به جریان معاملاتی بورس تهران داشته باشد، هرچند بخش مولد بدترین عملکرد را در مقایسه با سایر بازارهای مالی به لحاظ بازدهی طی 11ماه کاری بهثبت رسانده بود اما اکنون با تغیر نگرش بانکمرکزی در حوزه قانونگذاری از ابتدای اسفند، بازگشت جریان نقد به زمین خرید و فروش سهام در تالار شیشهای سعادتآباد بهنوعی تسهیل شدهاست.

آنطور که بهنظر میرسد با توجه به رشد نرخ ارز در بازار آزاد احتمال اینکه کشف دلار در بازار حواله ارزی با افزایش همراه شود نیز دور از ذهن نیست چراکه به باور کارشناسان بورسی رشد نرخ دلار در بازار آزاد میتواند بهنوعی سیگنال افزایشی به بازار حواله نیز ارسال کند، دقیقا عکس این سناریو نیز با تغیر پارامترهای اقتصادی امری محتمل درنظر گرفته میشود. به هر ترتیب اکنون میتوان به اسکناس آمریکایی بهعنوان موتور محرک تشدید سودآوری شرکتهای سهامی نگریست. هرچند بهتازگی تا حدودی تب و تاب افزایش نرخ دلار در بازار آزاد فروکش کرد و بخشی از معاملهگران فعال در بورس تهران پس از تجربه حدود 18درصدی بازدهی در این بازار تصمیم به شناسایی سود گرفتند اما بهطور کلی در سناریویی دیگر میتوان منفیهای کنونی را بهعنوان موقعیتی برای خرید درنظر گرفت.

تبعات تنگنای شریان ورود ارز

کلیت فضای اقتصاد کشور در سال1401 با چالشهای متعددی مواجه بود؛ از سیاست خارجه و تعاملات دیپلماتها با سایر کشورها گرفته تا انعکاس رویدادهای متعدد سیاسی در کلان اقتصاد و بهنوعی اثرگذاری آن در تغیین نرخها و تبیین مسیر پیشروی سرمایهگذاران در بازارهای مالی همگی تحتتاثیر این مهم قرارگرفتند. به باور برخی از صاحبنظران اقتصادی در بعد سیاست خارجه کارشکنیهای طرف مقابل و بهانهگیریهای متعدد توام با عدمعقبنشینی طرف ایرانی از منافع ملی کشور؛ در واقع موضوعی بود که پیامد آن توانست بازارهای مالی کشور را در بخش ارزی با چالش مواجه کند.

از طرفی مسدودشدن راههای ورود اسکناس آمریکایی و بهطور مشخص ممانعت بانکهای عراقی از مبادلات وسیع ارزی با ایران، با رویکرد تازه واشنگتن نسبت به این کشور با محوریت تحریم تعدادی از بانکهای عراقی، تا حدودی مسیر ورود ارز به ایران را با اخلال مواجه کرد. هرچند رشد دلار در بازار آزاد پیش از این مهم کلید خورد اما عامل فوق هم توانست همانند اهرمی در راستای تشدید افزایش نرخ ارز نقشآفرینی کند؛ در واقع واکنش دلار به تعلیق برنامه جامع اقداممشترک توام با تنگنای شریان ورود ارز به کشور شرایط را با تحولاتی عظیم همراه کرد، بهنحویکه نرخ ارز که مدتها پیش از رویدادهای مذکور پا در مسیر صعود گذاشته بود حال با دگرگونی شرایط حرکت در شیب تند صعود آن بهنوعی تسریع شد.

بازدهی در 11 ماه

ارزیابی بازدهی بازارها از ابتدای سالجاری تا پایان بهمن حاکی از آن است که بورس تهران 15/ 12درصد، سکه 94/ 135درصد، دلار 11/ 84درصد سودآور بودند. از طرفی در 10 ماه ابتدایی سالجاری بیش از 55درصد بازدهی در حوزه مسکن بهوقوع پیوست.

چرایی جاماندگی بورس

آنچه به روایت آمار پیداست، بورس اوراقبهادار تهران در انتهای فهرست بازدهی میان بازارها در بازه مذکور قرار گرفتهاست، بهعبارتی عدمانطباق سهام با نرخهای عمدتا مطلوب در بازارهای جهانی، بیتوجهی به نرخ اسکناس آمریکایی و تورم 50درصدی در کلان اقتصاد کشور توام با عدمورود موارد متعدد اثرگذار در جهتدهی مثبت به شاخصهای سهامی تنها به یک دلیل مشخص، آنهم دخالت مستمر سیاستگذاران مرتبط میشود. در شرایطی که بورس میتوانست بهعنوان سپر تورمی مانع از تزریق نقدینگی به بخشهای غیرمولد شود متاسفانه تبعات رویکرد سیاستگذاران اقتصادی بهخصوص در بخش نرخگذاریها و خلق قوانین زائد توام با صدور دستورالعملهای غیرکارشناسی نهتنها سرمایه را از این بخش فراری داد بلکه بازارهای عمدتا سفتهبازانه را با رونق همراه کرد. انعکاس موارد مذکور باعث شد بورس اوراقبهادار تهران و فرابورس ایران با ثبت افتهای پیدرپی و ایجاد فرسایش در شیب نزول شرایط را برای سرمایهگذاری معاملهگران تا حدودی ناهموار کند و به زمین سوختهای برای برخی از معاملهگران مبدل شوند و در ادامه، خروج قطرهچکانی سرمایه عمدتا حقیقی تحتفشار منگنه بورس ( محدودیت دامنهنوسان) صورتگرفت.

2 سناریوی رشد دلار

پیامد قهر سرمایهگذاران با بخش مولد در گام نخست در مبادلات ارزی میدان فردوسی قابلرویت بود. با اینکه بازار دلار از ابتدای سال1401 به محلی برای سرمایهگذاری مبدل شد اما در ادامه معاملهگران عمدتا با خرید ارز در راستای حفظ ارزش پول باعث تعمیق شرایط نامساعد اقتصادی شدند. هرچند به باور برخی از کارشناسان در ابتدا، رشد نرخ ارز به دلیل اینکه دولت در بخش ارزی با کسریبودجه مواجه بود، در نتیجه تا حدودی از این نوع افزایش استقبال کرد اما نباید فراموش شود که عدمکنترل نرخ ارز حتی با بهانه جبران کسریبودجه کار را بهجایی رساند که اکنون مدیریت ارز نسبت به گذشته سختتر شدهاست. فارغ از این مهم، سناریوهایی نظیر سختگیری ایالاتمتحده آمریکا و اتحادیه اروپا در حوزه ورود دلارهای نفتی به کشور از سوی کشورهای همسایه میتواند وزن بیشتری در این قبیل از محاسبات داشته باشد و بهعنوان اصلیترین عامل در رشد افسارگسیخته نرخ ارز ایفای نقش کند.

حجمگیری حباب سکه

انعکاس عدماقبال بورس از زاویه دیگر در بازار سکه اما بهنحوی شدیدتر نمایان شد، بهطوری که سکه توانست با رشد چشمگیری مواجه شود و بازدهی معقولی را درمیان بازارهای مالی کسب کند. به هر ترتیب ورود سرمایه به این بخش نیز توانست تا حدودی معادلات بورسیها را به نفع بخش غیرمولد بر هم زند. به دلیل اینکه خرید سکه نسبت به خودرو و مسکن تا حدودی برای جامعه سرمایهگذاران از سهولت بیشتری برخوردار بود و عمدتا به منابع مالی بهمراتب کمتری هم سرمایهگذاری در این حوزه نیاز داشت، در نتیجه بیشترین جهش در بخش سکه برای فعالان رقم خورد. در این میان حباب در بازار موردبحث بهشدت حجم گرفت و انواع سکه در دلارهایی بهمراتب بالاتر از بازار آزاد و با ارقامی متفاوت قیمت خورد.

درمان موقت؟

در این میان سیاستگذار با اقدامی تازه نرخ سود سپرده بانکی را تا سطح 23درصد افزایش داد، درحالیکه بعضا بانکها بهصورت غیرقانونی نرخهایی فراتر از سطح مذکور را با توجه به میزان سپرده سرمایهگذاران پیشنهاد میدادند اما در نهایت سیاستگذار به رقم 23درصد بسنده کرد. در نهایت اما این امر هم در جای خود نتوانست مانع از تشدید هیجان متقاضیان در سایر بازارهای غیرمولد شود.

تیکآف خودرو و مسکن

در این میان سایر بازارهای مالی نظیر خودرو و مسکن با احتساب افزایش سطح نرخ ارز و انتظارات تورمی با جهش قیمتی شدیدی مواجه شدند و اساسا سرمایههای بزرگ توانستند با بهرهگیری از شرایط به سمت این بازارها متمایل شوند.

برآشفتگی در کلیت اقتصاد خود را بهنحوی دیگر در بازارها نمایان کرد. رشد ماهانه 3درصدی قیمتها در بازار مسکن طی 10ماه سال1401 موضوع دیگری است که نشان میدهد این بخش مورد استقبال قابلتوجهی از سوی معاملهگران قرار گرفتهاست. هرچند بازار خودرو نیز پس از کش و قوسهای فراوان میان بورسکالای ایران و شورایرقابت سرانجام با ورود کمیسیون تلفیق آرام گرفت اما در این مسیر نیز حرکت نرخها در صنعت مذکور با افزایش قیمت همراه بود و معاملهگران توانستند بازدهی قابلتوجهی را از این بازار کسب کنند.

ترس بازار سهام

تنها بازاری که تا ابتدای اسفندماه نتوانست با دلار بیش از 40هزارتومانی منبطق شود، بازار سهام درنظر گرفته میشود. البته سیاستهای بانکمرکزی نیز در عدمتمایل حرکت نقدینگی به سمت بورس نیز در این بازه زمانی بیتاثیر نبود.

از طرفی معاملهگران احتمالات ورود سیاستگذار (مداخلات دستوری) به سایر صنایع را نیز دور از انتظار ارزیابی نمیکردند و در محاسبات خود وزن قابلتوجهی به این مهم میدادند. بهطور معمول زمانیکه بخشی از اقتصاد درگیر نرخ تکلیفی میشود، سیگنالی به سایر بخشها مبنیبر افزایش احتمال ورود نرخهای دستوری یا دستورالعملهای ضدبازاری تشدید خواهد شد.

چرا بازار سرمایه مهجور ماند

حال چرا اثرات افزایش نرخ دلار در قیمت سهام شرکتها در 11 ماه ابتدایی سالجاری منعکس نشد؟ همانطور که اشاره شد افزایش نرخ ارز بهعنوان یکی از محرکهای افزایش سودآوری شرکتهای بورسی و فرابورسی بهخصوص صنایعی خواهد بود که اصولا مبتنی بر نرخ کامودیتیها در بازارهای جهانی مورد معامله قرار میگیرند و اصطلاحا صادراتمحور هستند. به باور برخی از صاحبنظران بازار سرمایه چرایی عقبماندگی بورس اوراقبهادار تهران و فرابورس ایران از فضای متورم اقتصاد بیش از هر عامل بیرونی دقیقا به سیاستگذاریهای داخلی بازمیگردد.

از طرفی لایحه بودجهسال1402 که چندی پیش به مجلس تقدیم شد در حوزههای مختلف نقطهعطفی برای سرمایهگذاران بورسی نداشت. هرچند اغلب پارامترهای موردنظر سیاستگذار با ضریب 40درصدی نسبت به سال1401 همراه بودند اما در واقع عایدی این مهم بهطور مشخص به نفع قانونگذار شد. در این میان تنها توپ ریاضت در زمین بورس افتاد. آنچه پیداست، سرمایهگذاران و صنایع مهجور بازار سرمایه هرچند در بخش مولد فعال بودند اما در بازه 11ماهه سالجاری بهطور جدی از بازارهای رقیب در حوزه کسب بازدهی شکست خوردند. تورم 50درصدی هم نتوانست بهعنوان محرکی برای رشد شاخصهای سهامی ایفای نقش کند و عمدتا سرمایهگذاران فعال در بخش مولد اقتصاد با کاهش چشمگیر داراییهای خود مواجه شدند.

به باور کارشناسان بازار سرمایه رشد شاخصهای سهامی که از ابتدای اسفندماه کلید خورد میتواند ادامهدار ارزیابی شود، افتهای مقطعی نیز میتواند برای ورود سهامداران عمدتا محتاط فرصت مناسبی درنظر گرفته شود. 10 روز پایانی اسفندماه که عمدتا صندوقهایی نظیر صندوق بازنشستگی یا هلدینگها در وضعیت فروش قرار میگیرند نیز به باور برخی از کارشناسان دیگر موقعیتی است که سرمایهگذاران میتوانند در چینش سبد سرمایهگذاری خود تجدیدنظر کنند./ دنیای اقتصاد