قیمتهای کشف شده برای شمش در بورسکالای ایران تاکنون بهعنوان یک لیدر قیمتی برای بسیاری از بازارهای فولادی ایفای نقش کرده و در شرایطی که با ضعف تقاضا روبهرو هستیم، سرکوب قیمتی در بورس اثرگذاری کاهشی بر بازار برجای گذاشته است. این وضعیت بعد از بازار شمش در بازار میلگرد بورسکالا نیز ایفای نقش کرده و با افت نسبی قیمتها مواجه هستیم اگرچه بهصورت دقیقتر میتوان گفت که رقابت برای خرید کاهش داشته است. این وضعیت به وضوح اثر نوسان نرخ بازار در بورس محسوب میشود و در شرایطی که عرضه در بورس و بازار به نسبت بالاست و تقاضای چندانی را شاهد نیستیم، استمرار این وضعیت امکان تداوم افت قیمتها را در بر دارد ولی نگاهی بدبینانهتر حکایت از افزایش شتاب افت قیمتها دارد. البته از هماکنون نمیتوان اظهارنظر قاطعی داشت اما شواهد موجود در بازار از اوضاع مطلوبی حکایت ندارد مگر آنکه بازارهای صادراتی به کشورهای منطقه بتواند ناجی این بازار بوده که به گشایش مرزهای زمینی و رشد تقاضای بینالمللی نیاز دارد. جرقههایی از رشد قیمتهای جهانی در بازارها مشاهده میشود ولی برای تحریک بازار داخلی کافی نیست.

بهای مصنوعات فولادی در بازار آزاد یک روند نزولی دارد و این افت قیمتها گویا ادامهدار خواهد بود. تکانههای قیمتی در بورسکالا مخصوصا در معاملات شمش فولادی در کنار ضعف تقاضای خرید آن هم در وضعیتی که فاصلهگذاری اجتماعی هنوز رعایت میشود مواردی است که اجازه رشد قیمتها را از بازار دریغ کرده است. همچنین نوسان قیمتها در بازارهای جهانی و کاهش نرخ نسبی در هفتههای اخیر مزید بر علت شده اگرچه در کوتاهمدت برای روزهای گذشته جرقههایی از رشد نرخ را در بازارهای بینالمللی شاهد هستیم اما سیگنال مثبتی برای بازار داخلی تلقی نشده است. موجودی بالای انبارها را باید جدی گرفت آنهم در شرایطی که در رشد قیمتهای اواسط بهمن تا اواسط اسفندماه حجم معاملات بزرگی در بازار فولاد تجربه شد که خروجی آنها رشد موجودی انبارهاست آنهم در شرایطی که طرف تقاضا تحرک چندانی ندارد. تجمیع این موارد تاکنون به افت قیمتها در بازار داخلی فولاد با محوریت نوسان بهای میلگرد منتهی شده و خبری از تقاضای موثر از سمت مصرفکننده نهایی نیست. در کنار آن باید فرارسیدن ماه رمضان و همچنین تعطیلات خردادماه را به این موارد بیفزاییم که وضعیت تقاضا را چندان جذاب ترسیم نمیکند. ماه رمضان سالهاست که بهعنوان یک زمان برای رکود سنتی تقاضا در بازار فولاد بهشمار میرود که تا فرارسیدن آن زمان زیادی باقی نمانده و شاید همین چند روز آینده اگر پتانسیلی برای رشد تقاضا باقی باشد، باید شاهد تکانههایی افزایشی باشیم که در این جریان عمومی بازار چندان هم امیدوارکننده نیست. در کنار آن شاهد بودیم که جرقههای رشد بهای آزاد ارز تاکنون تاثیر مثبتی برای بازار فولاد به همراه نداشته و بهصورت دقیقتر حتی سفتهبازی را هم تحریک نکرده است. البته نگرانی از استمرار افت تقاضا را باید جدی گرفت که میتواند خرید برای روزهای آینده را خطرناک جلوه دهد. این نگرانی تنها به بازار محصولات نهایی محدود نمیشود بلکه در بازار محصولات میانی مخصوصا شمش فولادی نیز چنین ابهاماتی وجود دارد. واحدهای تولیدی در حوزه نورد با اما و اگرهای بهای شمش هم روبهرو هستند که جریان قیمتی مشخصی را برای بازار ترسیم نکرده است. وضعیت کشف نرخ در بورسکالا هم به ابهامات این بازار افزوده شده اگرچه قیمتهای ثبت شده برای شمش خود محرکی کاهشی برای نرخهای مورد معاملات در بازار آزاد نیز بهشمار میرود که یکی از سیگنالهای کاهش نرخ بدل شده است. با توجه به تجربیات پیشین و همچنین احتمال استمرار همین روند کشف نرخ در بورسکالا شاید دورنمای بازار را بتوان نزولی ارزیابی کرد آنهم در شرایطی که ریسکهای جدیدی به این بازار اضافه شده است.

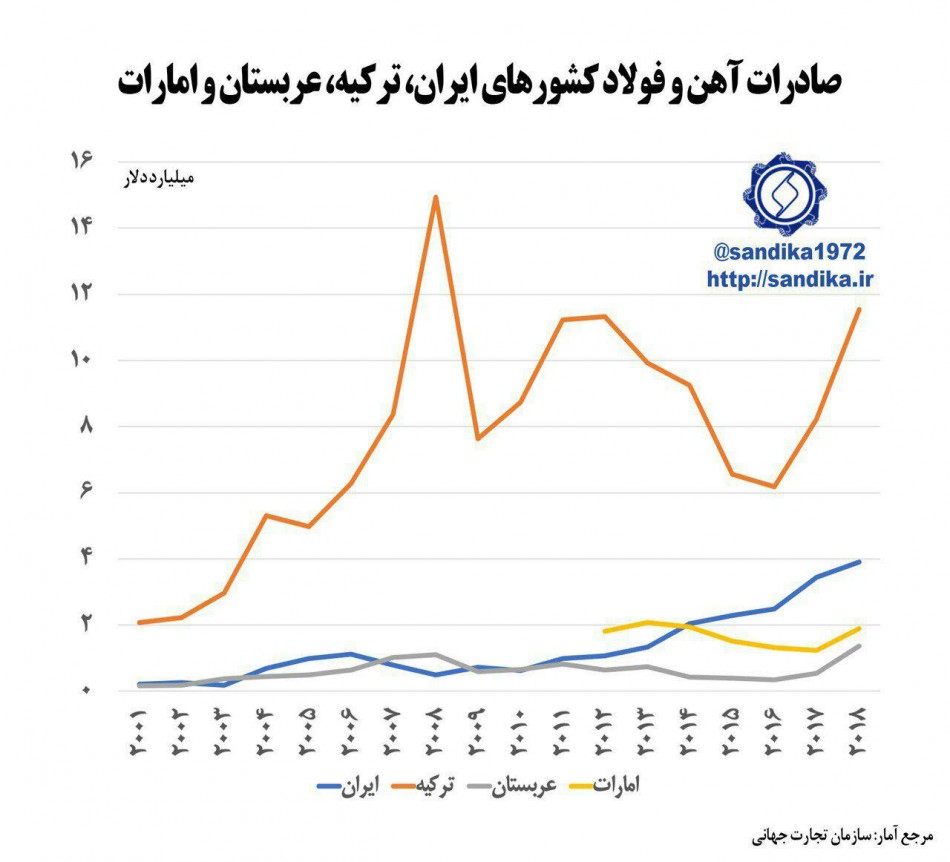

محدودیتهای صادراتی به کشورهای همسایه همچون عراق برای محصولات طویل و فولادهای ساختمانی در کنار ضعف تقاضای داخلی آن هم در یک بازار کرونازده چهره واقعی این بازار بهشمار میرود که البته تقاضای ضعیف داخلی هم به دشواریها اضافه شده و فضای چندانی برای مخابره اخبار مثبت باقی نگذاشته است.

یکی از ویژگیهای زیرپوستی این بازار را باید در رفت و برگشت سرمایه جستوجو کرد. اینکه بازار میلگرد از نرخهایی بالاتر از 4 هزار تومان در پاییز بعضا به بالای 7 هزار تومان در اواخر سال گذشته افزایش یابد نشان میدهد که از یکسو این بازار با ورود سرمایه روبهرو شده و از سوی دیگر احتمال خروج سرمایه در اوج قیمتها نیز متصور بوده است. این رفتار در شرایطی که بازارهای رقیبی همچون بازار سرمایه در کنار بازار فولاد ایفای نقش کرده و از پتانسیل بالاتری برای جذب نقدینگی برخوردار بوده است، نشان میدهد که رخدادهای مهمی در حاشیه بازار فولاد در جریان بوده است. حال فرض کنیم که بخشی از سرمایه وارد شده به بازار فولاد از این بازار خارج شده و در ضعف معاملات چنین امری قابل رهگیری است، بنابراین شاید نگرانیها در آینده برجستهتر شود. در این بین واحدهای تولیدی که شمش را با قیمت بالاتری خریداری کردهاند ولی بهای شمش هم بهصورت دستوری با رویکردهای خاص خود درحال کاهش است، میتواند به یک نگرانی جانبی مهمتر تبدیل شود. وضعیت مالی واحدهای تولیدی در روزهای سخت فعلی متفاوت است و نگرانی از دشواریهای مالی مخاطرات خاص خود را به همراه خواهد داشت. رکود در هر بازار بعد از تورم قیمتی چندان دور از ذهن نیست و در بازار فولاد هم چیزی شبیه آن را شاهد هستیم اگرچه واژههای تورم و رکود بیشتر به اقتصاد کلان بازمیگردد ولی برای تفسیر شرایط فعلی در بازار قابل استفاده است. در این وضعیت یعنی رشد قیمتهای پیشین و سپس رکود، ضعف تقاضا و افت قیمتها امکان متضرر شدن بسیاری از تجار و واحدهای تولیدی را در بر دارد که شاید آینده پیچیدهتری را برای این بازار به همراه آورد. اگر مشکلات نقدینگی یا تجمیع مطالبات و کاهش امکان فروش یا افت مستمر بهای مواد اولیه و محصولات نهایی ادامه یابد واحدهای تولیدی بیش از گذشته به سمت رقابت منفی و اعمال تخفیف بیشتر حرکت میکنند که مسیر افت قیمتها را شتاب میبخشد. در هر حال شرایط سخت فعلی بیش از همه برای واحدهای تولیدی نگرانکننده است که مباحثی پیرامون اشتغال و حجم تولید را دربر میگیرد. البته ذات کاهش حجم تولید که در شرایط فعلی چندان دور از ذهن نیست میتواند به مرور زمان از نوسان قیمتها حمایت کند اما زمانبر است.

دنیای اقتصاد